|

DOI: 10.25136/2409-7802.2021.2.34030

Дата направления статьи в редакцию:

04-10-2020

Дата публикации:

06-07-2021

Аннотация:

Статья посвящена оценке опыта регулирования рынка краудфандинга в Китае и возможностям его учета и адаптации в России. Основная цель состоит в проведении сравнительного анализа подходов к регулированию краудфандинга в Китае и России. Актуальность исследования определяется вступлением в силу закона от 2 августа 2019 г. N 259-ФЗ "О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации". При подготовке исследования использованы международные и российские статистические данные, концептуальные доклады Международной организации комиссий по ценным бумагам (IOSCO), Кембриджского центра альтернативных финансов, Банка России. На основании исследования статистических данных авторами сделан вывод о том, что именно Китай занимает лидирующие позиции на мировом рынке краудфандинга. Наибольшее развитие в Китае получило пиринговое кредитование через цифровые платформы. Отсутствие специального регулирования привело к инвестиционному буму, длившемуся до 2017 г., сменившемуся банкротством целого ряда платформ и проектов. Усиление государственного контроля привело к снижению объемов альтернативного финансирования. По результатам исследования авторами выдвигается комплекс рекомендаций по совершенствованию регуляторных подходов к краудфандингу. В качестве перспективных направлений рассмотренных возможности использования технологий RegTech и SupTech.

Ключевые слова:

краудфандинг, альтернативное, финансирование, Китай, Россия, модель, регулирование, Регуляторные технологии, Надзорные технологии, Финтех

Abstract: This article is dedicated to assessment of the experience of regulation of crowdfunding market in China, as well as its applicability and adaptation in Russia. The key goal consists in conducting a comparative analysis of the approaches towards regulation of crowdfunding in China and Russia. The relevance is define by enactment of the law of August 2, 2019. N.259-FZ “On Attraction of Investments via Investment Platforms and On Introducing Amendments to Separate Legislative Acts of the Russian Federation”. The research is based on the international and Russian statistical data, conceptual reports of the International Organization of Securities Commissions (IOSCO), Cambridge Center for Alternative Finance, and the Bank of Russia. The conclusion is made that it is China that China holds the leading position in the world crowdfunding market. Most widespread in China is Peer-to-peer (P2P) lending via digital platforms. The absence of special regulation led to an investment boom that lasted until 2017, followed by the bankruptcy of a multiple platforms and projects. Strengthening of the state control entailed reduction in alternative financing. The authors formulate recommendations for improving the regulatory approaches towards crowdfunding. The use of RegTech and SupTech technologies is considered as promising direction.

Keywords: crowdfunding, alternative, financing, China, Russia, model, regulation, RegTech, SupTech, Fintech

Введение

Активное развитие цифровых технологий оказывает существенное влияние на финансовую сферу. Наряду с традиционными банковскими институтами за последнее десятилетие стали развиваться альтернативные формы финансирования, основанные на использовании цифровых платформ. Краудэкономика становится новой реальностью [1]. В российской научной среде исследование вопросов краудфандинга начато в 2013 г. [2]. Следует отметить, что в период 2013 – 2015 г. основной акцент делался именно на социальной составляющей краудфандинга [3]. В дальнейшем краудфандинг стал рассматриваться как альтернативный источник финансирования бизнеса [4], инноваций [5], инвестиционных проектов [6]. Большое внимание исследователи уделяют зарубежному опыту [7, 8].

Методология исследования

Оценка опыта Китая имеет большое значение для России с учетом следующих факторов. Китайская экономика является одной из наиболее динамично развивающихся, рынок краудфандинга в этой стране в 2015 – 2018 г. показывал стремительную динамику. В Российской Федерации краудфандинг пока развит значительно меньше, законодательная база создана только к 2020 г [9]. Учет китайского опыта, по мнению авторов, позволит российскому рынку снизить возможные риски, а также разработать более эффективные модели правового регулирования.

Основная цель исследования - проведение сравнительного анализа подходов к регулированию краудфандинга в Китае и России.

При подготовке исследования использованы международные статистические данные, концептуальные доклады IOSCO, Кембриджского центра альтернативных финансов, Банка России. По результатам исследования авторами выдвигается комплекс рекомендаций по совершенствованию регуляторных подходов.

Модельные типы краудфандинга

Начальным этапом формирования подходов к описанию инструментов и моделей альтернативного финансирования следует считать 2014 год, когда был опубликован первый концептуальный доклад IOSCO (International Organization of Securities Commissions). Краудфандинг, в определении IOSCO, предложенном в 2014 году имел четыре подкатегории:

– краудфандинг пожертвований;

– краудфандинг вознаграждений;

– пиринговое (одноранговое, долговое) кредитование;

– акционерный (долевой) краудфандинг [10].

Стремительное развитие рынка альтернативного финансирования на базе технологии краудфандинга и его массовое применение сначала в европейских странах, а затем и по всему миру предопределило трансформацию модельных типов краудфандинга. В этой связи, Кембриджский центр альтернативных финансов, начиная с 2015 года регулярно публикует отчеты о состоянии индустрии альтернативных финансов в европейском регионе, а в 2020 году впервые опубликовал глобальный отчет, в котором собраны данные из разных регионов мира. По состоянию на 2020 г. рынок альтернативного финансирования относительно разнообразен и в современном мировом ландшафте представлен уже не четырьмя категориями, а пятнадцатью отличительными модельными типами. Основная сложность классификации заключается в том, что в рамках зарубежных исследований используется достаточно простая терминология. В русском языке она требует дополнительной расшифровки, так как многие термины пока не сформированы в научной традиции. Нами дана характеристика каждого модельного типа краудфандинга на русском языке, далее по тексту в таблицах и диаграммах мы придерживаемся международной терминологии.

Таблица 1 – Кембриджский подход к классификации модельных типов краудфандинга и его адаптация к российским условиями

|

Модельный тип краудфандинга

|

Предлагаемая русскоязычная терминология

|

|

Долговой краудфандинг

|

|

P2P Consumer Lending

|

Потребительское пиринговое кредитование

|

|

P2P Business Lending

|

Пиринговое кредитование бизнеса

|

|

Invoice Trading

|

Пиринговое кредитование под залог счетов

|

|

P2 P Property Lending

|

Пиринговое кредитование под залог недвижимости

|

|

Real Estate Crowdfunding

|

Краудфандинг недвижимости

|

|

Balance Sheet Business Lending

|

Балансовое бизнес- кредитование

|

|

Balance Sheet Consumer Lending

|

Балансовое потребительское кредитование

|

|

Balance Sheet Property Lending

|

Балансовое имущественное кредитование

|

|

Debt based Securities

|

Краудфандинговое финансирование через долговые ценные бумаги

|

|

Mini Bonds

|

Краудфандинг на основе миниоблигаций

|

|

Долевой краудфандинг

|

|

Revenue Sharing

|

Краудфандинг на основе распределения прибыли

|

|

Equity-based Crowdfunding

|

Акционерный краудфандинг

|

|

Community Shares

|

Долевое финансирование сообществ

|

|

Неинвестиционный краудфандинг

|

|

Reward-based Crowdfunding

|

Краудфандинг нефинансовых вознаграждений

|

|

Donation-based Crowdfunding

|

Основанный на пожертвовании краудфандинг

|

Как было отмечено в начале статьи, основной целью анализа зарубежного опыта является оценка его возможностей применения в России. В части теоретико – методологического подхода к основам краудфандинга, у Банка России существует суверенная точка зрения, сформулированная еще в 2016 г. и с того времени так и не претерпевшая изменений. В частности, ЦБ выделяет следующие сегменты краудфандинга:

– p2p-кредитование: инвестор и заемщик — физические лица;

– p2b-кредитование: инвестор — физическое лицо, заемщик — юридическое лицо;

– b2b-кредитование: инвестор и заемщик — юридические лица;

– rewards-краудфандинг: средства привлекаются на цели или проекты за нефинансовое вознаграждение

В основе описания возможных сегментов краудфинансирования, предложенного Банком России отсутствует единый классификационный признак: часть сегментов классифицируется в зависимости от статуса инвестора (физическое или юридическое лицо), а один из типов описан с точки зрения сущности экономических отношений. Что касается общемирового подхода, то классификационный признак, заложенный в основу разделения типов краудфандинга единый: сущность экономических отношений.

Важно отметить, что теоретико – методологический подход является основой создания нормативной правовой базы, регламентирующей соответствующую деятельность, в данном случае – деятельность на финансовом рынке. И в этой связи, описанный подход к классификации типов краудфинансирования, неоднозначный и непоследовательный, способствовал тому, что в нормативных документах важнейшие понятия, составляющие основу того или иного законодательного акта описаны не четко, не формализовано и более того – не понятно. Так, в статье 5 Федерального закона Федеральный закон от 02.08.2019 N 259-ФЗ "О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты Российской Федерации" по смыслу описаны возможные типы краудфинансирования, которые по мнению законодателя, могут иметь место на территории РФ. К таким типам в частности отнесены:

- предоставление займов (аналог модели однорангового долгового кредитования);

- приобретение эмиссионных ценных бумаг, размещаемых с использованием инвестиционной платформы, за исключением ценных бумаг кредитных организаций, некредитных финансовых организаций, а также структурных облигаций и предназначенных для квалифицированных инвесторов ценных бумаг (аналог акционерного или долевого краудфандинга);

- приобретение неэмиссионных ценных бумаг - утилитарных цифровых прав (право требовать передачи вещи (вещей), право требовать передачи исключительных прав на результаты интеллектуальной деятельности или прав использования результатов интеллектуальной деятельности, право требовать выполнения работ или оказания услуг). Этот тип по всем признакам напоминает краудфандинг вознаграждений, о чем свидетельствует упоминание о праве требования.

Таким образом, хотелось бы обратить внимание на отсутствие связи между теоретико – методологической основой краудфандинга, предлагаемой Банком России и основными понятиями рынка краудфинансирования, сформулированными законодателем. Представляется, что с развитием процессов краудфинансирования в законе "О привлечении инвестиций с использованием инвестиционных платформ» будут представлены и другие модельные типы.

Роль Китая в мировом рынке краудфандинга

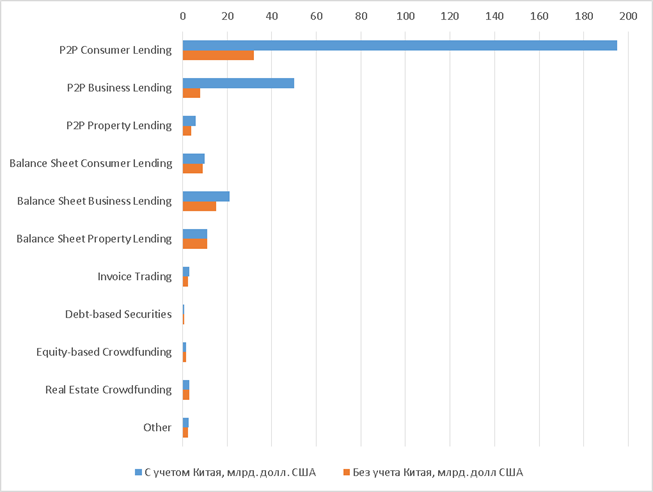

Анализ глобального рынка модельных типов краудфандинга по данным международной статистики представлен на рисунке 1. Если исключить Китай из общей картины, то рынок краудфинансирования не выглядит столь контрастно, как в случае с включением Китая в общий обзор.

Рисунок 1 Мировой объем финансирования по основным моделям краудфандинга

к началу 2019 года, долл. США (составлено авторами по [11]

Лидером во всех трех сегментах (долговое финансирование, долевое финансирование и неинвестиционный краудфандинг) по состоянию на 2019 год являлся Китай с объемами финансирования 215,37 миллиардов долл. США, 22,18 миллиона долл. США и 5,79 миллиона долл. США соответственно. Для сведения отметим, что за весь предыдущий период наблюдений, начиная с 2013 года лидером в евразийском регионе по объемам финансирования посредством краудтехнологий являлась Великобритания. В этой связи особый интерес представляет изучение китайского опыта функционирования рынка альтернативного финансирования посредством краудфандинга.

Если рассматривать статистику без учета показателей Китая, можно отметить общий рост мировых объемов краудфинансирования за исключением балансового бизнес-кредитования (Balance Sheet Business Lending), которое снизилось на 39%. Объем потребительского пирингового кредитования (P2P Consumer Lending) увеличился с 19,30 миллиардов долл. США в 2017 г. до 31,99 миллиардов долл. США в 2018 г. (рост 66%). Балансовое бизнес кредитование (Balance Sheet Business Lending) дало прирост на 84%, с 8,14 миллиардов долл. США в 2017 г. до 14,95 миллиардов долл. США в 2018 г., а пиринговое кредитование бизнеса (P2P Business Lending) возросло в 2018 г. по сравнению с 2017 г. на 44% (с 5,27 миллиардов долл. США до 7,59 миллиардов долл. США).

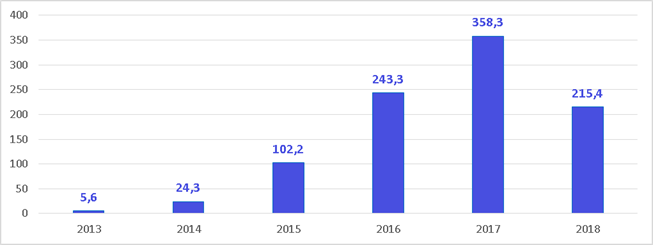

Примечательно, что начиная с 2013 года Китай ежегодно демонстрировал положительную динамику роста объемов рынка альтернативного финансирования вплоть до 2017 г., а в 2018 г. рынок в этом регионе продемонстрировал существенное снижение показателей (рисунок 2).

Рисунок 2 Объемы финансирования посредством рынка различных модельных типов краудфандинга в Китае, млрд. долларов США (составлено авторами по [11] )

|

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Рус

Рус